2025년은 화장품산업 출범 80주년이자 ‘Scale Up' K-인디브랜드 시대의 첫 해다. 새로운 생태계의 진화(evolution)를 위해 화장품의 본질을 궁리하고 기본에 충실한 원년(元年)이 되어야 한다.

씨앤씨뉴스(CNC News)가 정리한 시그널은 ➊ 수출 100억달러+인디브랜드 ➋ 트럼프2.0 ➌ DEI ➍ 화장품 안전성 평가 제도 도입 ➎ 표시·광고 ➏ OTC 자외선차단제, 모조품 ➐ ESG ➑ 레트로 ➒ 구조적 불황 ➓ 화장품법 개정 등이다. 이 시그널은 ’25년에 확대된 형태로 구현될 가능성이 크다. [편집자 주]

Signal ➊ 수출 100억달러+인디브랜드

2024년

올해 첫 머리를 장식한 뉴스는 ‘화장품, 2년만의 중소기업 수출품목 1위 복귀’다. 화장품 중소기업의 수출액은 50억달러(‘20) → 49.2억달러 ('21) → 45.5억달러(‘22) → 54억달러(’23) 추이를 보였다. 중국에서 역성장하며 입지가 좁아진 어려움을 미국·일본·아세안·신흥시장 개척으로 메우면서 수출다변화에 성공했다. 이는 ‘24년 내내 중소 인디브랜드의 수출실적 약진으로 확인되며 K-인디브랜드 시대의 개막을 알렸다.

빅2가 수십 년 간 도전조차 힘겨워하던 시장인 미·일·유럽에서 중소 인디브랜드의 폭발적인 저력은 세계 화장품시장에 지각변동을 일으키고 있다. 이에 따라 ’24년 3분기 누계 중소기업 수출액은 50억달러로 총 수출액의 68%를 차지했다. 특히 국가별 수출액에서 미국 〉 중국 추월, 일본·유럽 선진시장에서 교두보 마련에 성공했다는 평가다.

2025년

2025년 수출 전망은 밝다. 업계 관계자는 “대부분의 기업이 내년 전망에 대해 긍정적으로 보고 있다. 수출에서 두각을 나타내는 인디 기업이 잇달아 출현하고 있어 인상적”이라고 말했다. 이를 반영하듯 전세계 유통채널에서 ‘한국 화장품’을 H&B 시장의 보편적인 아이템으로 인식하고 있다. 이 때문에 국내 중소기업이라도 해외 유통채널 입점이 수월해졌다.

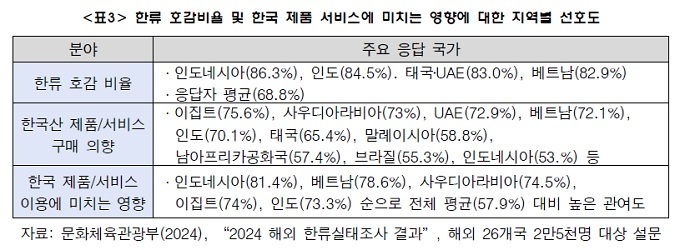

또 전세계 한류 팬이 약 2억 5천만명으로 추산된다.(‘23년 기준, 한국국제교류재단) 조선미녀 등 수출 선도 기업의 성공 비결은 BTS 팬덤층 공략이 일등공신으로 꼽힌다. 또한 한방 원료에 대한 해외 소비자의 관심을 유도하고 키워드 중심 전략, SNS 온라인/오프라인 멀티브랜드 플랫폼 다각화에 성공하면서 인디브랜드 전성시대를 열었다.

또 전세계 한류 팬이 약 2억 5천만명으로 추산된다.(‘23년 기준, 한국국제교류재단) 조선미녀 등 수출 선도 기업의 성공 비결은 BTS 팬덤층 공략이 일등공신으로 꼽힌다. 또한 한방 원료에 대한 해외 소비자의 관심을 유도하고 키워드 중심 전략, SNS 온라인/오프라인 멀티브랜드 플랫폼 다각화에 성공하면서 인디브랜드 전성시대를 열었다. K-화장품 중소기업은 아직도 배고프다. 수출다변화 및 ‘scale up'을 위해서라도 인디브랜드의 시장개척은 절대적인 과제다. 무역협회(IIT)는 화장품 수출 유망국가로 ▲ 수입액을 기준으로 상위 30개국 중 수입증가율이 높은 10개국을 우선 선정 ▲ K-뷰티 호감도는 한류 동호회 회원수 보유 순위 ▲ 인구 수와 순위, 화장품 소매시장 전망치 등을 활용해 ① 인도 ② 튀르키예 ③ 멕시코 ④ 태국을 4대 시장으로 선정한 바 있다.

코트라(KOTRA)는 글로벌 사우스(120개국)에 주목하라고 강조한다. 글로벌 사우스는 △ 핵심자원 △ 높은 경제성장률 △ 인구 증가율 등에 따른 시장잠재력의 3박자를 갖춘 지역으로, 글로벌 기업들의 다변화 진출이 활발하다. (’29년까지 연평균 GDP 성장률: 글로벌 사우스(6.3%) 글로벌 〉 노스(3.9%)(IMF) 다만 일정 수준의 시장성과 파급력을 갖춘 ‘우선 협력국’을 중심으로 진출 후 주변 기회 시장으로 확대하는 차별화 전략이 적절하다고 권고하고 있다.

수출유망국가로 인도와 인도네시아 등 높은 인구증가율 및 경제성장률로 인해 새로운 소비시장을 형성한 지역이 꼽힌다. 진출 전략으로 K뷰티, K푸드 등 프리미엄 소비재를 바탕으로 온라인, 한류 레버리지 진출을 제시했다. (유망국가: 인도, 인니, 캄보디아, 카자흐스탄, 아제르바이잔, 브라질, 멕시코, 이집트, 남아공 등) 또한 할랄 인증 82개국도 수출다변화의 표적 시장이다.

한편 한국보건산업진흥원은 ‘25년도 화장품 수출액을 114억달러(+11.1%)로 전망됐다. 대륙권별로 △ 아시아/퍼시픽 66억달러(+8.6%) △ 북미 24억달러(+15.5%) △ 유럽 18억달러(+12.4%)로 예측했다.

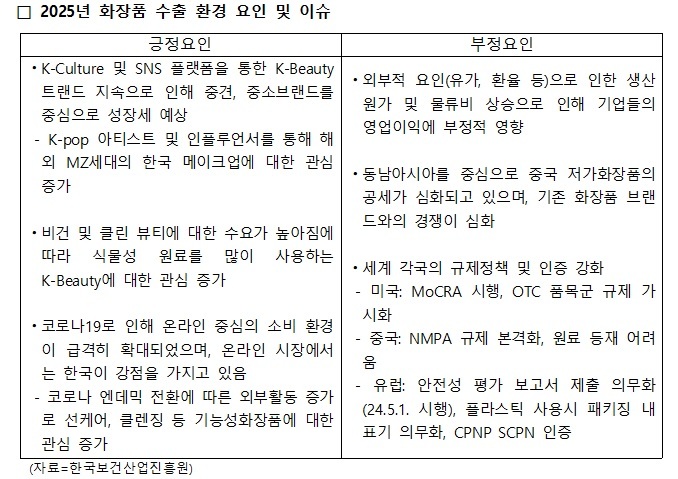

북미 지역은 K-콘텐츠 경험 증가와 K-뷰티 인지도 및 구매 의사가 상승하는 추세로 아마존 프라임데이 등에서 한국산 제품이 1~3위를 차지하는 등 수요 확대를 예상했다. 다만 MoCRA 규제 정책 및 OTC 품목군 규제 가시화 등을 수출환경 변수로 봤다.

또한 아시아/퍼시픽은 한류 지속, 일본+동남아의 스킨케어와 메이크업 제품 수출 증가, 인도네시아에서 K-콘텐츠의 주류문화 부상 등으로 K-뷰티 성장이 기대된다고 밝혔다.

품목별로 ▲ 기초 88억달러(+13.3%) ▲ 색조 14억달러(+7%) 등을 기록할 것으로 봤다. 엔데믹 전환 이후 외부 활동 증가와 이상기온 영향 등으로 스킨케어 수요가 높아지면서 자연친화적이고 피부에 순한 이미지가 있는 기초화장용 제품류 수출이 증가할 것으로 예상된다.

한국식 메이크업이 해외에서 인기를 끌면서 색조화장용 제품류도 미국, 일본 시장에서 수출액과 점유율 증가 추세가 예상된다.