5. 유통·리테일 정체

‘23년 유통업계 10대 이슈 중 ‘소비심리 악화’가 1위로 선정됐다. 대한상공회의소가 주최한 ‘2023 유통산업 전망 세미나’에서 발표된 300개사 대상 설문조사 결과다.

‘소비심리 악화’는 51.3%로 최대 핫 이슈로 꼽혔다. 이어 ▲업태 간 경쟁심화에 따른 수익성 악화(30.7%) ▲고물가로 인한 출혈 압박(25.7%) ▲오프라인 업태의 온라인 사업 진출(24.0%) ▲일상회복에 온라인 소비 둔화(21.3%) ▲배송전쟁 격화(20.0%) 순으로 선정됐다. 이런 현상은 2024년에도 지속될 가능성이 크다.

3고(고물가, 고금리, 고환율) 및 ‘소비 위축’은 화장품업계의 고민과 같다. 여기에 화장품 유통의 최대 난제는 ‘화장품을 깔 매장이 부족하다’는 현실이다. 오프라인은 올리브영이 거의 유일하다. 대형마트나 백화점은 대기업 위주, 다이소는 가성비 저렴이로 SKU 확대에 나서고 있다. 이런 유통의 고착화는 결국 산업의 퇴행을 불러올까 우려스럽다. 화장품 과잉 시대에 정작 화장품이 매대에 오르지 못하는 현실은 유통주기 10년설을 무색케 한다. 무신사·알리·티무·쉬인 등 신유통이 고대되는 이유다.

온라인 화장품 매출은 소비 품목 5위(‘19년 이전) → 7위로 순위가 하락할 정도로 크게 감소했다. 화장품 인기 하락은 인플루언서, 댓글만으로 2% 부족한 마케팅의 현실을 보여준다. 신뢰를 얻지 못하고 ’일회성‘ 마케팅 기법에 의존해선 영민한 소비자의 시선에서 벗어날 뿐이다. 화장품 과잉 시대에 얇아진 소비층은 생존에 불리한 조건임은 자명하다.

유통, 리테일에서 화장품의 순위 회복은 △ 콘셉트 차별화 △ 가치 소구 △ ESG △ 소비자 신뢰 △ 프로덕트 매니지먼트(Product Management) 등 마케팅 기본(basics)을 다시 읽어보는 일이 중요해졌다.

6. 공급망 재편

중국의 ‘한국 따라하기’ 학습효과는 일본, 아세안 시장에서 점차 위력을 발휘하고 있다. 더불어 중국 정부의 수출 독려는 전시회 참가 지원, RCEP 활용 수출 성과 등으로 나타나고 있다.

지난해 국내 뷰티미용전시회마다 단골 멤버로 참여하는 회사가 히알루론산 최대 생산기업인 Bloomage Biotech(华熙生物)이다. NMPA 신원료 등록과 맞물려 중국 원료사들의 한국 지사 설립도 늘고 있다는 게 업계 관계자의 말이다. 또 전시회마다 중국 용기·부자재 부스도 20~30여 개가 단체 참가할 정도로 확대 중이다.

브랜드(fabless)-제조사(foundry) 공급망 구조는 이제 한국만의 전유물이 아니다. 코스맥스, 한국콜마의 진출 지역에서 로컬브랜드의 참여가 늘어나면서, 국내 브랜드 제품의 판로도 축소되는 상황이다. 국내 브랜드의 해외 원료, 파운드리 이용도 늘어날 전망이다. 로레알이 made in China를 이용하는데 굳이 국내 브랜드사가 made in Korea만을 고집할 이유도 없다. 게다가 인증, 임상시험 등의 규제는 국내에서 해결에 어려움을 겪고 있다.

A브랜드 대표는 “‘K’를 빼야 하는 시대다. 한국 연예인을 내세우고 마케팅 하는 국내 진출 중국 자본이 움직이는 마당에 브랜드사 경쟁만큼 제조사도 경쟁해야 한다. 라벨에 쓰인 로레알을 보는 거지 제조사를 보는 게 아니다. 예전의 황금기는 다시 오지 않을 거지만 이 위기를 살려야 할 의무가 브랜드사에 있다”고 말한다.

그럼에도 '제조원 표기 삭제'를 규정한 화장품법 개정안은 아직도 국회에 계류 중이다. 21대 국회 폐회로 4월이면 결국 폐기될 운명이다. 글로벌 시장에서 미투(me too) 제품 양산, 해외 유통사의 PB를 조장하는 '제조원 표기'로 인해 수출 기업은 수익성 악화, 시장 철수에 내몰리고 있다. 지난해 KOTRA에서도 문제 제기를 했음에도 정작 식약처의 방관으로 팹리스와 파운드리의 갈등만 심화시키고 있다.

때문에 지식재산권 보호를 위해 자체 파운드리 또는 전문 OEM/ODM의 양극화 가능성도 커졌다. 빅2의 중소 ODM 물량 빼앗기도 공급망 질서를 훼손하고 있다. 해외 공장에서 수익을 내지 못하면서 리쇼어링을 외면하는 빅2에겐 미래가 밝아 보이지 않는다.

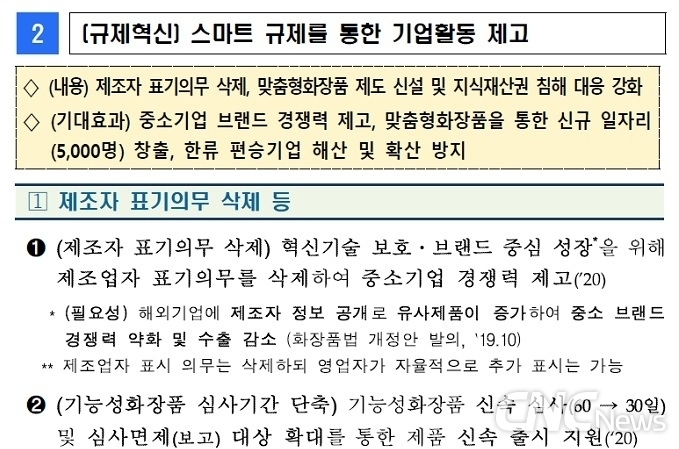

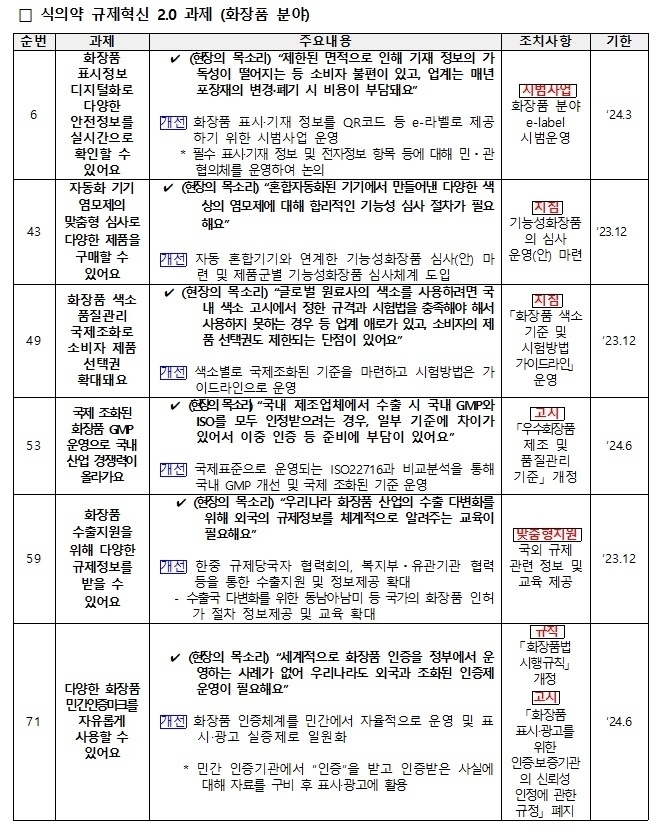

7. E-Label, 규제 개혁

식약처는 지난해 6월 식의약 규제혁신 2.0을 발표하며 화장품의 스마트라벨(QR코드) 시범 운영을 발표했다. 먼저 1, 2차 포장에 명칭, 전성분, 영업자 연락처 및 사용기한 등 인쇄 라벨 → QR코드 등 e라벨로 제공하기 위한 시범사업을 운영한다. 필수 표시·기재정보 및 전자정보 항목 등은 민관협의체에서 논의한다. 이렇게 함으로써 필수 기재사항에 대한 가독성 향상과 실시간 정보 확인 등 소비자 편의성 향상을 꾀할 수 있다. 또 연간 5300억원의 포장재 폐기비용 절감 효과를 얻을 수 있다고 추산했다.

실제 식품에서는 5개 시범업체를 대상으로 ‘스마트 라벨을 활용한 식품 표시 간소화’ 규제실증특례를 운영 중이다. 식약처는 의약품, 의료기기 등에도 도입한다.

세계화장품협회 협의체(IAC)의 경우 종이 라벨에 반드시 표기되어야 하는 정보와 디지털 또는 e-라벨링에서 제공 정보 원칙을 수립한 바 있다. 대한화장품협회 관계자는 “식품·의약품 등의 사례를 화장품에도 적용해 ‘24년 참여업체 시범사업에 착수해, 평가를 거쳐, 2~3년 내 도입될 예정”이라고 설명했다.

이와 함께 ▲혼합 자동화된 기기에서 만들어낸 다양한 색상의 염모제에 대해 합리적인 기능성 심사 절차가 새로 도입된다. 또 ▲ 화장품 색소 품질관리 국제조화 기준 마련 시험방법의 가이드라인 ▲ CGMP와 ISO 22716 비교 분석 통한 기준 운영 ▲ 화장품 수출지원을 위한 다양한 규제정보 제공(대한화장품협회 화장품 글로벌 규제조화지원센터 ’(http://helpcosmetic.or.kr/pc/main/main.php ) ▲ 민간 인증마크 사용 가능 등이 ‘24년에 시행될 예정이다.

한편 산·관·연의 '2023 점프업 K-코스메틱 협의체'의 개선안도 주목된다. 화장품업계는 ‘실증 책임을 기업이 책임지는 체계 구축’을 바라고 있다. 즉 기능성화장품의 사전심사·보고 폐지, 천연·유기농화장품 기준 규정 및 정부 인증 등의 폐지다. 규제에 따른 제품개발은 과학적 근거의 효능을 중시하는 혁신제품 개발에 걸림돌이 될 수 있다는 판단이다. 협의체가 수 차례 분과별, 전체회의를 통해 마련한 추진안에 업계의 관심과 기대가 크다.

8. 생분해성 화장품용기 사용 가속화

"진짜 화장품의 아름다움은 썩는다는 것." (The beauty of real cosmetic is that it gets ugly.) 플라스틱은 편익성, 가격 등으로 대체가 현실적으로 어렵다. 플라스틱 재활용 처리 기술로 ①열적 재활용(thermal recycling) ②물질 재활용(material recycling) ③화학적 재활용(chemical recycling) 등이 있는데, 궁극적 방안으로 ③이 각광을 받고 있다.

플라스틱 폐기물은 ‘22년 3.7억톤으로 가파르게 증가 중이며, 화석연료 기반 생산으로 기후변화에도 영향을 미친다. 이는 법적 구속력을 가지는 국제플라스틱 협약 마련 논의를 불러왔으며, 24년 말 통과가 예상된다. 플라스틱 전 수명주기에 걸쳐 자원순환성을 높이기 위한 정책을 도입하고 일회용품, 비닐봉지, 미세플라스틱 등을 제한하는 국가가 늘어나고 있다.

EU는 탈플라스틱 정책 기조를 강화하며 역내 플라스틱 일회용품 유통을 금지하고, 재활용이 불가능한 플라스틱에 세금을 부과하는 플라스틱세를 시행하고 있다. 또한 에코디자인 규정 개정을 통해 플라스틱 제품을 포함한 전 제품에 대해 내구성, 재사용가능성 등 지속가능성 요소를 반영토록 하고 있다. 추가로 각종 제품의 이력정보를 디지털화해 공유하는 디지털제품여권(DPP)을 발급해 ‘26년부터 산업별 우선순위에 따라 순차적으로 도입될 예정이다.

중국은 2018년 플라스틱 폐기물 수입 금지를 시작으로 2025년까지 단계적으로 분해되지 않는 플라스틱의 사용을 금지할 예정이다. 미국에서도 최근 일회용 플라스틱 사용 제한이나 생산자책임제도(EPR)를 도입하는 주 정부가 증가하고 있다.

베트남은 2025년 일회용 플라스틱 사용을 금지하고 2031년부터 에코라벨 미인증 일부 플라스틱 제품의 생산과 수입을 중단한다. 인도의 경우도 일회용 플라스틱에 대한 제조·수입·유통·판매·사용을 제한하고 생산자책임제도(EPR)를 의무화하며 규제를 강화해나가고 있다.

일본의 경우 플라스틱 자원순환 촉진법을 시행하며 플라스틱 자원순환을 적극 추진하고 있다. 이밖에 영국, 캐나다, 뉴질랜드도 일회용 플라스틱 금지 정책을 시행 중이다. 나아가 환경보호를 중시하는 유럽 등 선진국뿐 아니라 르완다, 케냐, 나이지리아 등 아프리카 국가들도 비닐봉지 사용을 전면 또는 부분 금지하는 정책을 시행하고 있어 국가별 규제 움직임이 활발하다.

리이치24시코리아 손성민 대표는 “중국 정부는 재활용 혹은 분해 가능한 가공방식의 플라스틱 포장기술 도입을 장려하는 등 저탄소, 친환경 플라스틱 포장 산업 발전 방향과 관련한 일련의 정책을 수년째 잇달아 발표했다”고 전했다. 현재 중국은 생분해성 플라스틱의 시장 점유율이 일회용 쇼핑백은 71%, 일회용 식기 22%, 택배포장 5% 등이다.

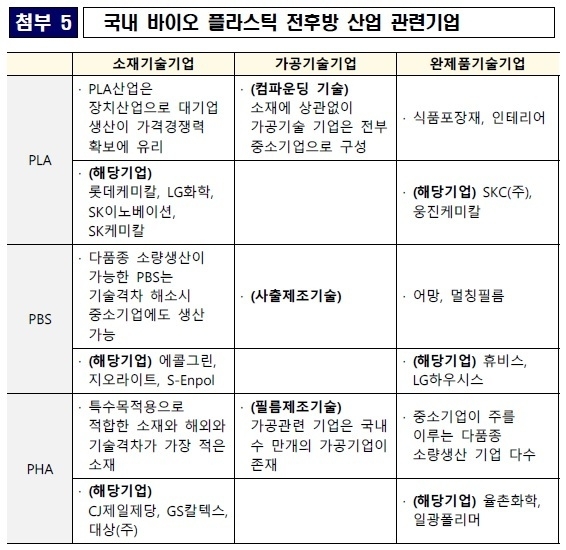

현재 우리나라는 미래 먹거리로 바이오 플라스틱, 화이트 바이오산업 개발을 적극 추진 중이다. 화학적 재활용(chemical recycling)을 통해 SK그룹, CJ제일제당, 롯데케미칼 등 대기업이 바이오 기반 원료와 플라스틱 개발에 나서고 있다. LG화학은 ’20년 9월 옥수수 성분의 포도당과 페글리세롤을 활용한 100% 생분해성 신소재개발(친환경 포장재)에 성공, ‘22년부터 시제품 및 생산검증은 물론 ’25년 본격 양산할 예정이다.

아모레퍼시픽, LG생활건강, 연우 등도 이들 대기업과 제휴해 화장품용기의 PCR 및 생분해성 용기 개발을 추진하고 있다. 화장품 용기의 탈플라스틱 또는 생분해성 사용은 불과 몇 년 사이 급속히 확산될 가능성이 커졌다.

![[이슈] 미 철강·알루미늄 파생상품 추가 관세 관련 Q & A](http://www.cncnews.co.kr/data/cache/public/photos/20250835/art_17561105403748_9591d1_70x70_c0.jpg)