22일 화장품 단체 카톡방은 ‘국제우편을 통한 미국 수입 시 소액 면세 폐지’로 뜨거웠다. 8월 29일부터 상호관세 15% 부과도 걱정인데 아마존 등 해외직구몰을 통한 수출길도 막힐 것이라는 걱정이 많았다. LA총영사관은 19일 외교부 공지를 통해 8월 29일부터 800달러 이하 소액 면세제도(de-minimis duty free treatment)가 전면 폐지됨에 따른 관세 산정방법을 소개했다. 우선 국제 우편망을 통해 미국으로 배송하는 운송업체는 다음 두 가지 중 하나의 방법으로 관세를 산정하여 CBP에 납부해야 한다. 즉 ➊ 제품 원산지 국가에 적용되는 IEEPA 관세율(한국의 경우 15%)과 동일한 관세율을 소비용으로 반입된 상품이 포함된 각 우편물의 가치(value)에 대해 산정 ➋ IEEPA 관세율이 16% 미만인 국가(한국 등) : 품목당 80달러, IEEPA 관세율이 16%이상 25% 이하인 국가 : 품목당 160달러, IEEPA 관세율이 25%를 초과하는 국가: 품목당 200달러 부과 등이다. 다만 이런 방식은 6개월간만 선택 가능하며 2026.2.28일부터 국제 우편망을 통해 미국으로 반입되는 모든 물품은 방법 1에 따른 관세를 납부해야 한

2028년 화장품 안전성 평가 제도 전면 도입에 맞춰 책임판매업자에게 책임 의무를 부여하는 화장품법개정법률안이 입법 예고됐다. 이번 개정안에는 강선우 의원을 대표로 10명의 의원이 발의했다. 업계는 기존 규제에 ‘안전성 평가’라는 새로운 규제를 더해 ‘규제 삼중고’에 시달리게 됐다. 개정안은 제안 이유로 “최근 미국(’23년) 및 중국(’25년)에서 화장품 안전성 평가 제도를 의무화하는 등 국제적으로 화장품 안전에 대한 규제가 강화되는 추세에 따라서, 우리나라도 화장품 안전성에 대한 기준을 미국ㆍ중국보다 같거나 높게 함으로써 국제적인 추세에 부합하도록 할 필요가 있다”라고 설명했다. 주요 내용은 ➊ 화장품 책임판매업자가 안전성 평가자료 작성, 보관 ➋ 식약처장이 화장품 원료의 위해평가·화장품 안전성 평가를 전문적으로 수행하는 기관인 화장품안전정보센터 지정 ➌ 화장품 통합정보시스템 구축 등 안전관리 체계를 마련한다는 것이다. 각 조문을 살펴보면 ① 책임판매업자는 화장품의 유통, 판매 전에 제품별로 안전성 자료 작성 및 보관 ② 자료 작성은 전문지식을 갖춘 안전성 평가자 ③ 식약처장의 제출 요구 ④ 책임판매업자 준수를 위한 행정, 재정 지원 ⑤ 안전성 평가자료의

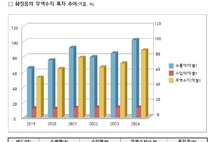

이재명 대통령이 제21대 대통령으로 취임했다. 그는 취임사에서 “▲ K-컬처로 세계문화를 선도하는 나라”를 지향점으로 “K-팝부터 K-드라마, K-무비, K-뷰티에 K-푸드까지, 한국문화의 국제적 열풍을 문화산업 발전과 좋은 일자리로 연결시켜야 한다”라고 했다. 더불어 “▲ 대·중·소·벤처기업과 스타트업이 유기적으로 협력하는 산업생태계를 만들고…”를 언급하며 “모두 함께 잘 사는 나라를 만들겠다“는 목표와 의지를 분명히 했다. 이 두 가지 측면에서 주목받을 산업이 바로 K-화장품이다. 화장품은 프랑스의 로레알의 예에서 보듯 ‘문화’가 기반이 되는 산업이다. 또 중소기업 품목 1위라는 산업 위상에서 알 수 있듯, 전체 화장품 수출의 71%를 중소기업이 ‘발로 뛰어’ 글로벌 시장을 누비는 대표적인 산업이다. 그럼에도 생산금액 10억미만 중소기업이 94%(‘23년 기준)에 달하는 영세성은 과제다. 식약처의 생산실적 발표에서 보듯 화장품은 국부와 일자리 창출에서 ‘군계일학’의 성적을 올리는 산업이기도 하다. 최근 6년간(‘19~’24) 화장품이 벌어들인 무역수지 흑자 규모는 422억달러에 달한다. ‘24년만 해도 89억달러를 벌어들여 전체 무역수지 흑자 518억달러