통계는 ‘현대판 점쟁이’라 불리는 빅데이터의 사실 여부를 알려주는 바로미터다. 3일 발표된 통계청의 ‘9월 온라인쇼핑 동향’의 엑셀시트는 숫자만이 아닌 화장품 업황을 엿볼 수 있다.

무엇보다 화장품 불경기가 심화되고 있다. 2010년대 불붙은 중국 특수가 진화되며 내수부문 ‘정상화’에 들어섰다는 의미도 되지만, 이는 치열한 생존경쟁으로 ‘존버’만이 유일한 목표가 될 정도로 업황이 나빠졌다.

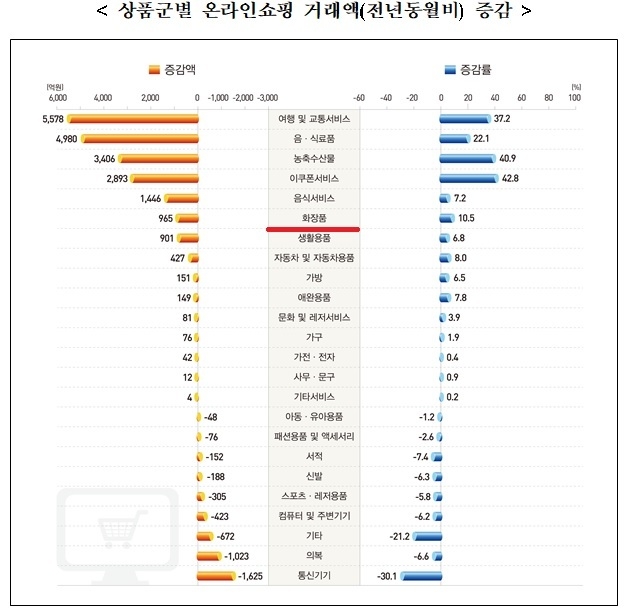

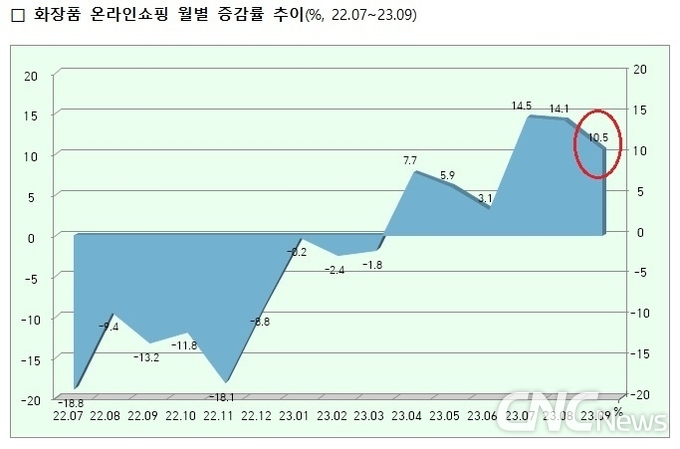

화장품의 9월 온라인 매출은 6개월 연속 증가세다. 통계청의 ‘9월 온라인쇼핑 동향’에 따르면 화장품 매출액은 1조67억원(+10.5%)으로 2개월 연속 1조원대를 기록했다. 전년도 기저효과와 긴 추석 연휴로 인한 명절, 여행 등 매출 호조로 두 자릿수 증가했다.

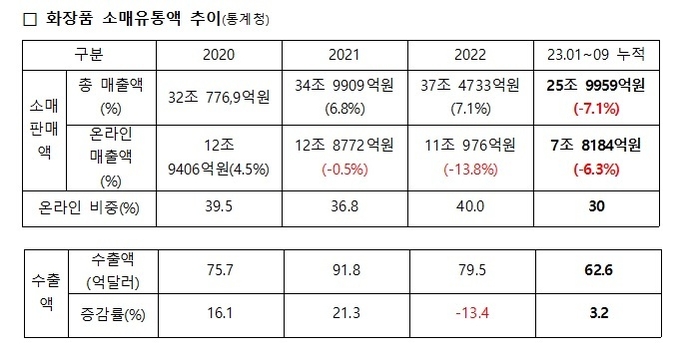

이로써 화장품의 9월 누적 온라인 매출은 7조 8184억원으로 나타났다. 하지만 전년 대비 6.3% 감소한 수치다.

이로써 화장품의 9월 누적 온라인 매출은 7조 8184억원으로 나타났다. 하지만 전년 대비 6.3% 감소한 수치다. 엔데믹으로 온라인 매출이 감소세지만 전체 소매유통 판매액은 오히려 급감했다. 이에 따라 작년 하반기 이후 브랜드는 판매 부진, 제조사는 일감 부족, 용기·부자재사는 가동률 하락 등 아우성이다.

9월 누적 소매판매액 중 온라인 매출 비중은 30%로 나타났다. 참고로 우리나라 전체 소매판매액 중 온라인쇼핑 거래액 비중은 24.6%다.

실제 통계청의 화장품 소매유통(‘23. 01~09)은 1월 이후 9개월째 감소세다. 9월 누적 소매판매액은 26조원으로 전년 대비 7.1% 감소했다. [유통채널 화장품 집계 =(백화점, 대형마트, 면세점, 슈퍼마켓 및 잡화점, 편의점, 전문소매점, 무점포소매(인터넷쇼핑, 홈쇼핑, 방문판매 등) ]

그 요인으로 중국 관광객 급감, 작년 이후 면세점 판매 급락, 내수 정체 등이 꼽힌다. 게다가 화장품이 포함된 기타 상품 및 서비스의 물가 지수는 115.86(2020=100)으로 전년 대비 5.1%p 오르는 등 물가 상승 영향도 있다. 때문에 다이소, 노브랜드 등의 저가 매장 입점 품목도 늘어나고 있음도 확인된다.

올해 중국 단체관광객 한국 방문 허용으로 기대감은 높았으나 9월 누적 관광목적 방문객은 90만명에 그쳤다. 게다가 쇼핑 목적의 유커(단체방문객)보다 산커(개별관광객)가 많아 명동 등 외국인이 찾는 매장의 방문객은 동남아시아-일본-중국 순으로 화장품 판매 효과는 제한적인 것으로 나타났다.

코로나 이전 포함 화장품 소매판매액은 34.7조원(‘19) → 32.8조원(’20) → 35조원(‘21) → 37.5조원(’22) → 26조원(‘23. 1~9 누적) 추이를 보이고 있다. (통계청은 기준년도를 2020년으로 바꾸면서 코로나 이전 수치는 발표되지 않는다. 2019년 수치는 예전 자료다)

한편 화장품의 3분기 온라인 해외직접판매액(역직구)는 2904억원(면세점 판매액 2517억원)으로 전년 대비 19.5% 증가했다. 해외직판액은 4.9조원(‘20) → 3.4조원(’21) → 0.97조원(‘22) → 0.6조원(’23.3분기 누적) 추이를 보이고 있다. 따이공이 빠져나간 상흔이다. 이 기간 일부 브랜드는 재미를 봤겠지만 비정상, 일시적 쏠림 판매로 후유증을 앓고 있다.

반면 우리나라의 해외 화장품 직구는 2070억원(‘20) → 2467억원(’21) → 2507억원(‘22) → 2238억원(’23.3분기 누적)으로 소폭 증가했다. 소비재 해외직구 붐이 화장품에도 번질지 여부가 주목된다.

‘23년 3분기까지 화장품 업황은 내수 부진(7.1%↓) 수출 플러스 전환(3.2%↑)으로 요약된다. 남은 4분기도 비슷한 움직임으로 예측됨에 따라 ’존버‘ 생존은 화장품 기업의 당면 과제가 됐다.